透視小米商業模式,看褚橙、小罐茶、壹號土豬如何玩新商業

歷經 8 個月,雙匯發展吸收并入控股股東雙匯集團一事終于接近尾聲。

9 月 24、25 日,雙匯發展接連發布關于吸收合并河南省漯河市雙匯實業集團有限責任公司進展的公告。公告顯示,經證監會批準,雙匯發展將通過新增發股份約 19.7 億股來合并雙匯集團,新增股份的發行價格為 19.79 元/股,于 9 月 26 日登陸 A 股。

雙匯集團將成為歷史

這也意味著,有著 25 年發展的雙匯集團將成為歷史。

1994 年 8 月,以漯河肉聯廠為核心組建的雙匯集團正式成立,僅僅 4 年后的 1998 年,雙匯集團就推動旗下雙匯發展成功在 A 股上市。

隨后 2013 年 9 月,雙匯國際(現萬洲國際)以 71 億美元收購當時全球最大的豬肉食品企業美國史密斯菲爾德,彼時這場“蛇吞象”的收購被外界頗為津津樂道。2014 年,萬洲國際又在香港成功上市。

而雙匯發展合并雙匯集團可以追溯到今年 1 月份,當時,雙匯發展發布《關于吸收合并雙匯集團的計劃》的公告。7 月 15 日,該收購獲得中國證監會上市公司并購重組審核委員會有條件通過。8 月發布的《收購報告書》顯示,本次交易中,雙匯發展通過向雙匯集團唯一股東——羅特克斯有限公司發行股份的方式對雙匯集團實施吸收合并。

值得一提的是,羅特克斯除了全資控股雙匯實業集團之外,還間接持有雙匯發展 59.27% 的股份,所以,此次交易涉及關聯交易。交易完成后,雙匯發展為存續方,承繼及承接雙匯集團的全部資產、負債、人員、業務、合同及其他一切權利與義務。本次交易完成后,雙匯發展的總股本將增加至 33.19 億股,羅特克斯將成為其控股股東,持股比例 73.41%。

此外,本次交易除了雙匯集團持有的上市公司股權外,真正注入到雙匯發展的增量實業資產只有漯河雙匯海櫻調味料食品有限公司、漯河雙匯意科生物環保有限公司、漯河雙匯計算機軟件有限責任公司、河南雙匯集團財務有限公司 4 家公司。此前備受看好的雙匯物流則被“拋棄”在外。

對于此次合并的目的,雙匯發展稱是為了進一步聚焦肉業主業,更好地落實上市公司“調結構、擴網絡、促轉型、上規模”的發展戰略,優化治理結構。

從近幾年財報數據表現來看,2016 年至 2018 年來,雙匯發展的營業收入從 518.45 億元下滑至 505.78 億元,再下滑至 480.32 億元;經營活動現金流入從 570.12 億元下滑至 544.86 億元;經營活動產生的現金流量凈額從 55.46 億元下滑至 51.95 億元,業績整體呈現下滑趨勢。

作為中國最大的肉類供應商之一,雙匯發展主營業務包括屠宰業和肉制品加工。但今年以來,深受非洲豬瘟疫情的影響,豬、雞等原材料價格不斷上升,雙匯發展的成本壓力凸顯,產品的毛利率也出現不同程度下滑。

截至 2019 年 6 月底,雙匯發展的實現營業收入 254.55 億元,同比略增 7.26%;實現利潤總額 29.98 億元,同比下降 2.81%;營業成本為 204.74 億元,同比增加 10.22%。屠宰業和肉制品加工的營業成本分別為 150.39 億元、119.03 億元,分別同比增加 7.56%、9.65%。其中,生鮮凍肉、高溫肉制品、低溫肉制品的營業成本均同比增加 7% 以上。

通過這種方式,當年以漯河肉聯廠為核心組建的雙匯集團即將實現整體上市。而這同時也意味著,有著25年歷史的雙匯集團將成為歷史。

理清股權關系

根據計劃,雙匯發展擬采取定增并購,不涉及現金支付的方式,向雙匯集團的唯一股東羅特克斯有限公司(下稱“羅特克斯”)以19.79元/股的價格,發行19.75億股份,對雙匯集團實施吸收合并,交易對價達390.91億元。雙匯集團將注銷法人資格,其持有的雙匯發展19.55億股份將被于9月25日注銷,實際新增的1972.39萬股股份于9月26日上市。本次交易完成后,雙匯發展的總股本將增加至33.19億股,羅特克斯將成為其控股股東,持股比例73.41%。

記者注意到,雙匯集團是持股型公司,本身不直接從事具體的生產經營業務。而本次交易除了雙匯集團持有的上市公司股權外,真正注入到雙匯發展的增量實業資產只有漯河雙匯海櫻調味料食品有限公司、漯河雙匯意科生物環保有限公司、漯河雙匯計算機軟件有限責任公司、河南雙匯集團財務有限公司4家公司,估值只占1%,不到4億元。

香頌資本執行董事沈萌向記者指出,雙匯發展此次吞并雙匯集團,更多的是為簡化雙匯發展的所有權層次和結構。“這將減少所有權層級,加強大股東對雙匯發展的控制力,從而提高企業的透明度,使公司治理結構更合理”。

記者查閱相關資料發現,本次交易前,雙匯發展的控股股東雙匯集團的實際控制人為興泰集團有限責任公司(以下簡稱“興泰集團”)。本次交易后,作為雙匯發展的新晉控股股東,羅特克斯的實際控制人亦為興泰集團。

據相關媒體報道,興泰集團本質是雙匯掌門人萬隆的家族企業,成立于2007年,萬洲國際披露的2019年半年度報告顯示,目前萬隆共持有興泰集團22.03%的股份。

因此,有觀點認為,本次雙匯發展吸收合并母公司雙匯集團,是即將進入耄耋之年的萬隆在退休前為接班人優化雙匯發展、雙匯集團、羅特克斯等多方股權關系的重要部署。

事實上,從2013年開始,身為董事長的萬隆已經帶領雙匯進行了數次具有里程碑意義的資本運作。2013年9月,雙匯發展母公司萬州國際以71.2億美元的價格收購了全球最大的豬肉食品企業史密斯菲爾德。次年8月,萬洲國際登陸港交所。

“這是繼2013年9月順利收購美國最大豬肉加工企業史密斯菲爾德公司后,萬洲國際完成的又一次歷史性的跨越。”雙匯集團官網的一則新聞中如是表示。而此次雙匯發展吸收合并母公司雙匯集團,實現雙匯集團的整體上市則被外界看作是長袖善舞的萬隆又一“得意之作”。

接班人格局初定

1月25日,雙匯發展發布《吸收合并河南省漯河市雙匯實業集團有限責任公司暨關聯交易預案》。

本次交易具體方式為雙匯發展通過向控股股東雙匯集團的唯一股東羅特克斯發行股份的方式對雙匯集團實施吸收合并。吸收合并的標的資產為雙匯集團100%的股權。

本次吸收合并完成后,雙匯發展為存續方,將承繼及承接雙匯集團的全部資產、負債、人員、業務、合同及其他一切權利與義務,雙匯集團將注銷法人資格,雙匯集團持有的上市公司股份將被注銷,羅特克斯將成為上市公司的控股股東,持股比例73.41%。

羅特克斯為萬洲國際全資附屬公司。截至2019年1月25日收盤,雙匯發展總市值808億元人民幣,萬洲國際總市值市值867.43億元人民幣,合計1675.43億元。

本次吸收合并中被吸收合并方雙匯集團母公司 100%股權的預估值為401.6670億元,由雙匯發展以向羅特克斯發行股份的方式支付,發行價格 20.34 元/股,合計發行19.75億股 A 股股份。

公告披露,除雙匯集團持有的上市公司股權外,本次擬注入資產中還包括三家雙匯集團一級控股子公司,分別為漯河雙匯海櫻調味料食品有限公司、漯河雙匯意科生物環保有限公司、漯河雙匯計算機軟件有限責任公司。

根據雙匯發展公告,公司股票將于 2019 年 1 月 28 日開市起復牌。雙匯發展聘請匯豐前海證券擔任本次交易的獨立財務顧問。

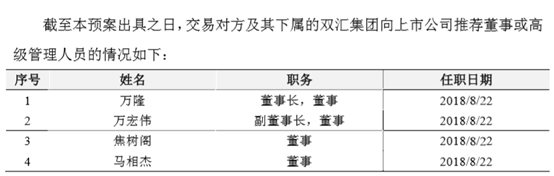

此外,本次公告披露,羅特克斯及其雙匯集團向上市公司推薦董事或高級管理人員中,萬宏偉被推薦為雙匯發展副董事長、董事。此前2018年8月24日,雙匯發展第七屆董事會第一次會議決議選舉萬宏偉為副董事長。萬宏偉系萬隆次子。

2018年8月14日,萬洲國際發布公告,執行董事兼副總裁萬洪建已獲委任為副主席。萬洪建系萬隆長子。

至此,79歲的萬隆,對龐大的企業帝國接班人的安排,格局初現。

來源:國際金融報、投實、品牌農業與市場

更多干貨、市場分析、重磅案例、實戰課程歡迎訂閱 [農業行業觀察]公眾號:nyguancha

相關文章

【考證】第7期鄉村振興管理師招生火熱招生,線上..

鄉村振興新范式:整村運營,不只是網紅村的流量..

干貨梳理!不知道如何打造農業品牌?附6個切入點..

【智慧農業】趙春江院士:農業大模型與知識服務..

十五部門聯合發文:推進智慧農業管理成熟度認證..

2025第四屆數字農業發展大會暨數字農業分會換屆..

鄉村振興農村一二三產業融合發展的內涵、做法及..

【鄉村振興案例】牛欄江鎮水海村如何巧用“一二..

【縣域農業】湖南省:運用“四大法則” 加快湖南..

【農資賽道】農資行業未來發展的五大趨勢!..

重磅政策!“十五五” 時期我國農業與農村發展規..

聚焦農業科技!第四屆“金扁擔”農業現代化論壇..

【預制菜】預制菜公司如何招商?“5張招商圖譜”..

中化化肥品牌煥新發布:鑄就作物營養健康引領者..

松洋壓縮機閃耀2025冷暖峰會,展現產品創新硬實..

【預制菜】預包裝食品數字標簽來了!一目了然更..

【智慧農業】智能無人機將解決“三農”三大痛點..

種地也要高科技!土壤傳感器開啟農業精準種植新..

天域航通:30倍增長書寫東北農業新篇 新疆基地鑄..

【鄉村產業】“土特產”如何做成大產業?8大方向..

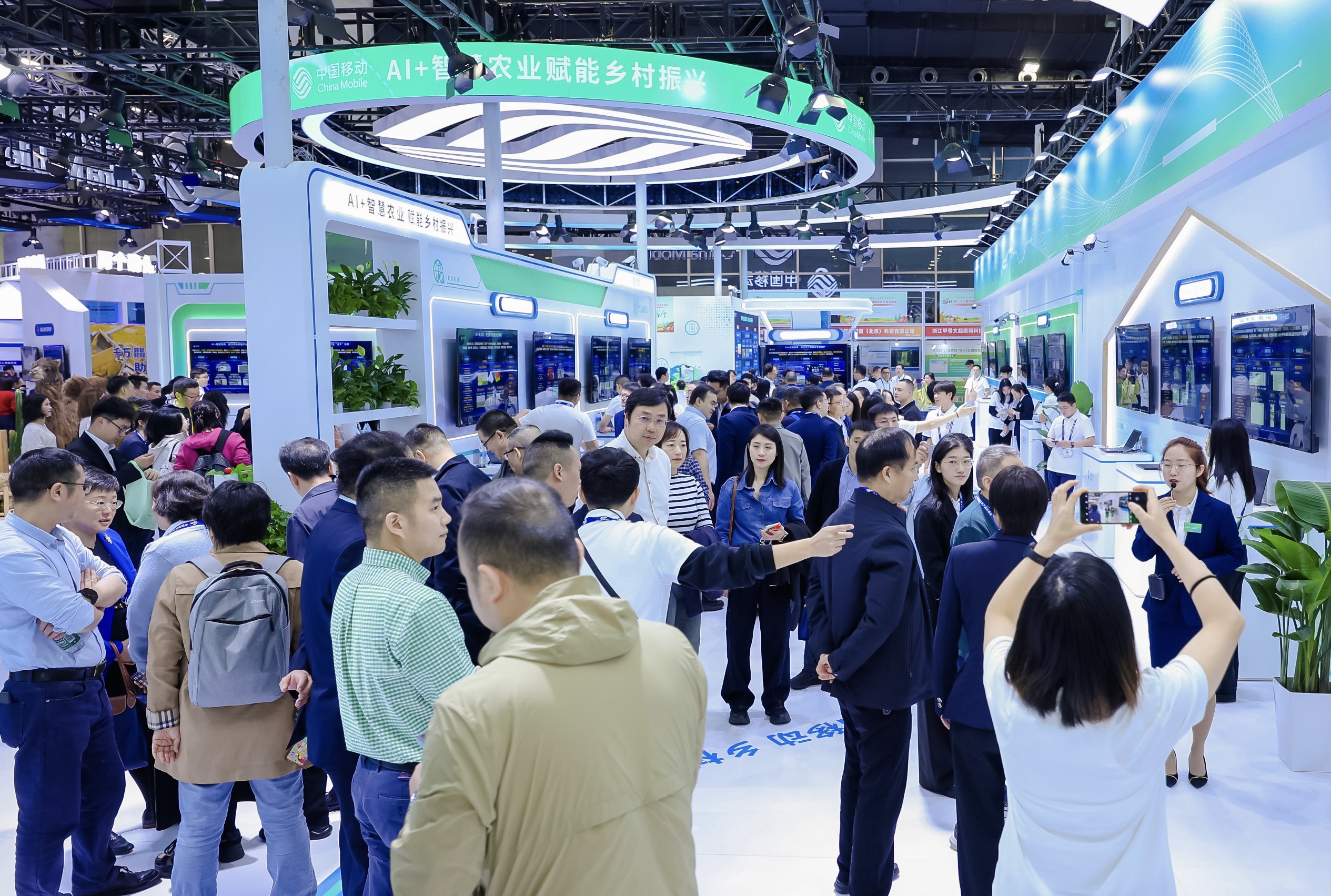

AI賦能農業發展向“新”提“質”,中國移動助推..

農資行業商業模式揭秘:不靠賣農資產品,靠會員..

【智慧農業】智慧農業創業:20+條創新商業模式推..

【農業案例】農業創業中的5個坑,農民看過后,選..

恭喜新疆缽施然智能農機股份有限公司榮獲2024年..

農村電商僅剩下農產品直播,未來還將如何發展..

新年特刊!100多個特色農場的經典案例,都非常有..

數字農業創新典型案例——淘菜菜、京東農場..

如何打造更賺錢的“無人農場”?

【預制菜】重磅分析!我國預制菜出海的趨勢與特..